Llegando al final del primer trimestre de 2021, la ganadería argentina enfrenta un año inédito con la conjunción de circunstancias globales excepcionales que afectan al precio local de los commodities (insumos y productos intermedios) y la rentabilidad del negocio. Por otro lado, vemos una coyuntura local inestable en la que conviven un fuerte deterioro del poder adquisitivo en un año electoral, y una economía intervenida e inflacionaria que convierte a la vaca en un «salvavidas de valor».

A continuación analizamos los principales factores que afectan el negocio y la tendencia de la ganadería argentina para este 2021 y 2022 a partir de lo sucedido en los períodos recientes anteriores:

Mayor demanda mundial de carne

China continuará siendo la gran compradora mundial de carne en 2021. A pesar de los pronósticos de recuperación del hato porcino de China, principal proteína animal del gigante asiático, la importación de carne vacuna se estima continuará muy firme. En la reciente estimación del USDA de Marzo 2021, se ajustó la importación de carne vacuna en China de 2.8 a 3.1 millones de toneladas. La principal explicación es que China no estaría teniendo el éxito esperado en el combate de la Peste Porcina Africana (PPA), por lo que la recuperación del stock porcino sería mas lenta. La carne vacuna en China es mayormente un sustituto de la carne porcina, y desde el gobierno se incentivó la importación para tratar de bajar el precio interno del cerdo, que tras bajar en 2020 volvió a tener una fuerte recuperación (confirmando la escasez de carne porcina). Brasil y Argentina son los principales exportadores de carne bovina a China para el segmento principal de mercado, que es carne de baja calidad (vacas y garrón/cuartos delanteros) que luego se procesa internamente.

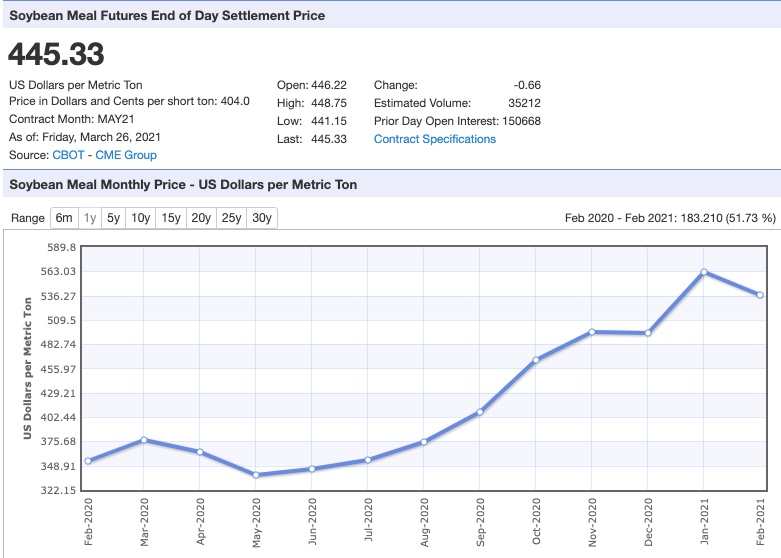

Precio alto del maíz y la harina de soja

El maíz y la harina de soja son los dos principales insumos de la alimentación bovina en los procesos de encierre a corral o suplementación. Desde Octubre pasado estos commodities experimentan una fuerte suba basada en la recuperación global de la economía y el crecimiento de la demanda China. Si bien algunos analistas creen que estos precios no se podrán mantener durante el resto de 2021 (aunque otros piensan que pueden seguir subiendo), la realidad indica que es difícil regresar a los precios de 2020.

El mayor costo de la alimentación implica que algunos modelos ganaderos de compra y encierre a corral corto dejarán de ser rentables, generando una escasez del producto de segmento de la industria, que son novillos y novillitos/vaquillonas muy livianos. Esto ya está generando un aumento del precio de estas categorías en Argentina debido a que la población, especialmente en Buenos Aires, se había acostumbrado a comer un animal muy liviano.

Relación ternero/novillo desfavorable para el feedlot

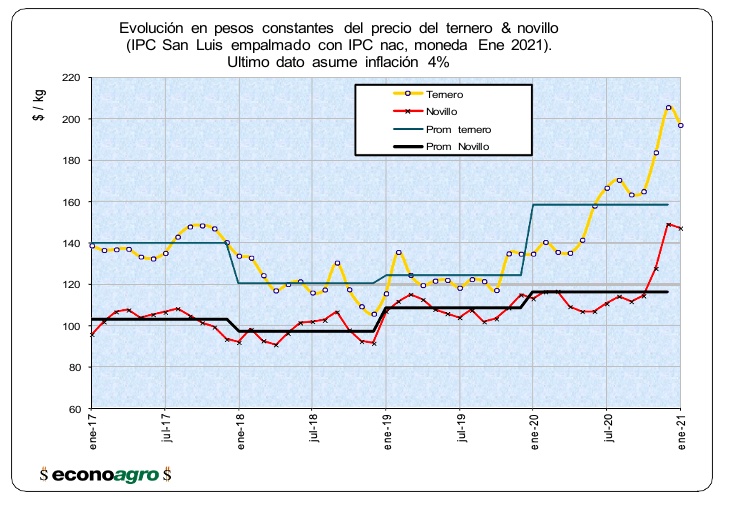

La relación entre el precio del ternero y el precio del novillo gordo se encuentra en niveles altos desde fines de la zafra anterior, la zafra 2020. Esta relación hace que el feedlot tenga un ratio de compra-venta desfavorable, especialmente si se trata de un ciclo corto de engorde de 90 días de novillitos y vaquillonas livianas.

El gráfico anterior, medido en pesos constantes, muestra que a partir de Mayo 2020 el precio del ternero crece exponencialmente comparado con el precio del novillo, a pesar de estar en la estacionalidad de fines de la zafra, cuando históricamente el precio del ternero es mas bajo debido a su abundancia.

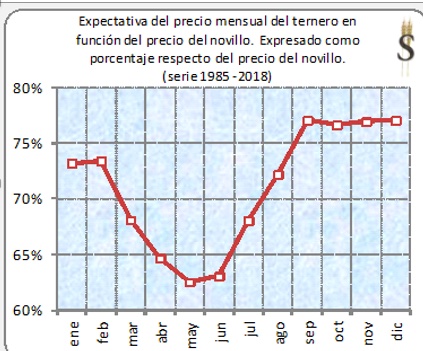

Como muestra la gráfica anterior, el precio del ternero de inverna es históricamente mas bajo durante la temporada de zafra (Marzo-Julio), algo que no se verificó en 2020.

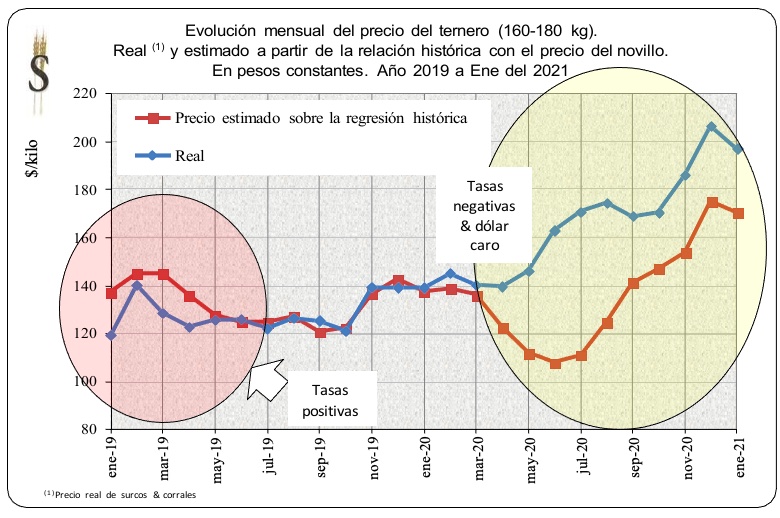

En la gráfica anterior, la consultora ganadera EconoAgro muestra un análisis predictivo de cuánto debería valer el ternero en función del precio del novillo, como parte inicial de la cadena de un mismo producto (carne).

MIentras que durante el último año del Gobierno de Macri (2019) el precio real del ternero estaba por debajo de lo estimado por la correlación histórica entre los dos precios, a partir de Mayo 2020 con el nuevo gobierno peronista el precio real está notablemente por encima de la estimación en base a la historia. Qué explica este fenómeno?

- Durante el final del gobierno de Macri la política monetaria fue severamente restrictiva, eliminando prácticamente la emisión monetaria, y generando una tasa de interés positiva para contener el dólar y la inflación. La tasa positiva hizo que los criadores trataran de desprenderse lo antes posible de sus existencias de terneros para hacerse de dinero

- Durante el inicio del Gobierno de Fernández sucedió lo contrario, se desencadenó un descontrol de gasto y emisión monetaria, con líneas de crédito a tasas muy bajas respecto de la expectativa de inflación y devaluación, por lo que el criador prefirió mantener deuda para retener los terneros. Pero además de esto, la economía argentina se plagó de cepos, restricciones y prohibiciones, en medios de una corrida cambiaria, que impidieron al productor el uso de otros instrumentos financieros para resguardar valor, como tradicionalmente habían sido los dólares y los plazos fijos. Para el productor ganadero criador, la única forma accesible de proteger su valor fue tratar de retener los terneros.

- Si bien a partir de Octubre 2020 el precio del novillo creció (resultando en un incremento de un 80% en todo el año 2020) y descontó diferencia respecto del ternero de invernada, las circunstancias macroeconómicas siguen igual de desordenadas, y los mercados intervenidos generando todo tipo de distorsiones. Por esa razón el precio del ternero se seguirá manteniendo alto en términos históricos.

Esta dinámica de retención y ahorro en invernada sin embargo tiene una limitante biológica, especialmente para los machos, que no se pueden reservar para reproductores. Este efecto de retraso en machos lo que está provocando es que aquellos criadores que tengan pasto (en medio de un año Niña moderado) apuesten a una recría. Pero al final son novillos que tarde o temprano van a salir. En el caso de las vaquillonas, se está verificando en los principales remates de invernada una fuerte competencia entre criadores y engordadores. El criador porque busca en vientre de reposición como reserva de valor, y el feedlot porque necesita comprar hembra que vale unos 5 a 10 pesos menos que el macho para mejorar su ecuación de compra/venta.

Dadas estas condiciones, y las expectativas económicas negativas para el resto del año 2021 y 2022, es probable que el precio de la invernada siga durante un buen tiempo por encima de valores de equilibrio, todo lo que el criador y ganadero de ciclo completo pueda aguantar hasta que se liberalice el mercado de cambios y pueda volver a comprar dólares, o a invertir en alternativas de pesos con tasas positivas reales.

A largo plazo, esta relación ternero/novillo no es sostenible, ya que a mediano plazo los engordadores no pueden aguantar pérdidas constantes y comenzarían a desaparecer (hoy ya desaparecieron muchos feedlots pequeños y no profesionales). Por otra parte, el poder adquisitivo deteriorado de una población argentina que bien medida tiene 50% de pobreza, no permite traccionar el precio del gordo lo suficiente para cambiar la ecuación.

Menor oferta ganadera

Según la estimación del USDA, y de analistas locales que están esperando los datos de vacunación de Marzo para conocer el stock ganadero 2021, estamos asistiendo a una merma en la cantidad de cabezas del rodeo bovino argentino. Para el USDA, entre 2019 y 2021 habremos perdido 1.5 millones de cabezas, cifra parecida a lo que se estima en las consultoras locales.

| En miles de cabezas de vacunos | 2,019 | Crecimiento | 2,020 | Crecimiento | 2,021 | Crecimiento |

| Stock Bovino Inicial | 55,008.0 | 54,461.0 | -1.0% | 53,831.0 | -1.2% | |

| Vacas lecheras | 1,598.0 | 1,610.0 | 0.8% | 1,615.0 | 0.3% | |

| Vacas de carne | 21,950.0 | 21,370.0 | -2.6% | 21,200.0 | -0.8% | |

| Zafra de terneros | 14,965.0 | 14,800.0 | -1.1% | 14,550.0 | -1.7% | |

| Oferta Total | 69,973.0 | 69,261.0 | -1.0% | 68,381.0 | -1.3% | |

| Exportaciones (en pie) | – | – | – | |||

| Faena de Vacas | 6,785.0 | 6,580.0 | -3.0% | 6,150.0 | -6.5% | |

| Faena resto de categorías | 7,170.0 | 7,670.0 | 7.0% | 7,500.0 | -2.2% | |

| Total Faena | 13,955.0 | 14,250.0 | 2.1% | 13,650.0 | -4.2% | |

| Mortandad & otras pérdidas | 1,557.0 | 1,180.0 | -24.2% | 1,100.0 | -6.8% | |

| Stock Bovino Final | 54,461.0 | -1% | 53,831.0 | -1.2% | 53,631.0 | -0.4% |

| Total Demanda | 69,973.0 | 69,261.0 | -1.0% | 68,381.0 | -1.3% |

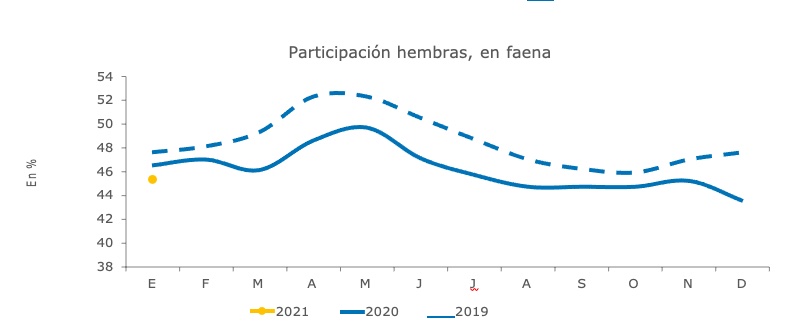

Esta merma es especialmente en la categoría vaca. Como muestran los gráficos y la tabla a continuación el porcentaje de hembras faenadas pasó del 42.9% en 2017 a 48.5% en 2019 (con picos de 52.3% en Abril/Mayo). La tendencia de faena alta de hembras recién se morigeró a partir de Agosto de 2020, con un promedio para todo el año de 46.1%, aún alto para mantener el stock.

La línea punteada muestra el récord de faena de hembras que se alcanzó en 2019. El punto amarillo marca la faena de hembras de Enero 2021, que comenzó con un porcentaje mucho menor. La línea azul continua muestra que la participación de hembras en la faena bovina se moderó a partir de Agosto 2020.

| Faena en Cabezas | Porcentaje Faena Hembras | Producción de carne res con hueso en toneladas | Peso de Faena (kilo gancho) | |

| 2017 | 12.616.459 | 42,9 | 2.845 | 225 |

| Enero | 1.035.008 | 42,2 | 233 | 225 |

| Febrero | 893.549 | 43,3 | 200 | 224 |

| Marzo | 1.121.267 | 41,5 | 252 | 225 |

| Abril | 920.789 | 41,9 | 207 | 225 |

| Mayo | 1.060.591 | 42,6 | 240 | 226 |

| Junio | 1.043.974 | 43,4 | 237 | 227 |

| Julio | 1.033.888 | 42,3 | 233 | 226 |

| Agosto | 1.098.395 | 42,5 | 248 | 226 |

| Septiembre | 1.046.276 | 41,8 | 238 | 227 |

| Octubre | 1.131.025 | 43,0 | 255 | 226 |

| Noviembre | 1.125.000 | 44,5 | 255 | 227 |

| Diciembre | 1.106.697 | 45,3 | 248 | 224 |

| Faena en Cabezas | Porcentaje Faena Hembras | Producción de carne res con hueso en toneladas | Peso de Faena (kilo gancho) | |

| 2018 | 13.452.831 | 45,5 | 3.066 | 228 |

| Enero | 1.128.422 | 44,6 | 256 | 227 |

| Febrero | 1.016.032 | 44,9 | 230 | 226 |

| Marzo | 1.144.461 | 44,8 | 261 | 228 |

| Abril | 1.097.949 | 46,3 | 248 | 226 |

| Mayo | 1.142.051 | 44,8 | 258 | 226 |

| Junio | 1.108.796 | 47,2 | 252 | 227 |

| Julio | 1.129.144 | 42,0 | 262 | 232 |

| Agosto | 1.187.806 | 44,3 | 275 | 231 |

| Septiembre | 1.032.950 | 45,6 | 237 | 230 |

| Octubre | 1.210.767 | 46,3 | 278 | 230 |

| Noviembre | 1.129.775 | 47,1 | 257 | 228 |

| Diciembre | 1.124.678 | 47,6 | 252 | 224 |

| Faena en Cabezas | Porcentaje Faena Hembras | Producción de carne res con hueso en toneladas | Peso de Faena (kilo gancho) | |

| 2019 | 13.924.936 | 48,5 | 3.136 | 225 |

| Enero | 1.131.196 | 47,6 | 255 | 226 |

| Febrero | 989.682 | 48,1 | 224 | 227 |

| Marzo | 1.019.758 | 49,3 | 231 | 226 |

| Abril | 1.072.584 | 52,3 | 239 | 223 |

| Mayo | 1.174.824 | 52,3 | 262 | 223 |

| Junio | 1.082.173 | 50,5 | 241 | 223 |

| Julio | 1.267.452 | 48,7 | 286 | 226 |

| Agosto | 1.198.151 | 47,0 | 272 | 227 |

| Septiembre | 1.207.638 | 46,2 | 275 | 228 |

| Octubre | 1.308.577 | 45,9 | 296 | 226 |

| Noviembre | 1.205.940 | 47,0 | 272 | 226 |

| Diciembre | 1.266.961 | 47,6 | 281 | 222 |

| 2020 | 13.991.421 | 46,1 | 3.168 | 226 |

| Enero | 1.144.361 | 46,5 | 258 | 225 |

| Febrero | 1.013.476 | 47,0 | 226 | 223 |

| Marzo | 1.095.133 | 46,1 | 244 | 223 |

| Abril | 1.170.035 | 48,6 | 262 | 224 |

| Mayo | 1.145.446 | 49,7 | 257 | 224 |

| Junio | 1.201.169 | 47,1 | 272 | 226 |

| Julio | 1.211.795 | 45,7 | 277 | 229 |

| Agosto | 1.156.591 | 44,7 | 266 | 230 |

| Septiembre | 1.210.413 | 44,7 | 279 | 230 |

| Octubre | 1.234.020 | 44,7 | 282 | 228 |

| Noviembre | 1.223.528 | 45,2 | 279 | 228 |

| Diciembre | 1.185.454 | 43,5 | 267 | 225 |

| Faena en Cabezas | Porcentaje Faena Hembras | Producción de carne res con hueso en toneladas | Peso de Faena (kilo gancho) | |

| 2021 | 984.525 | 44,9 | 225 | 228 |

| Enero | 984.525 | 44,9 | 225 | 228 |

Alta inflación y potencial intervención del mercado de carnes

Durante los primeros 3 meses de 2021 la inflación medida según la estimación del índice minorista IPC del INDEC fue del entorno del 4% mensual, equivalente a un 60% anual. Sin embargo, este índice tiene componentes de precios máximos, precios no encuestados presencialmente por la pandemia, servicios que no han vuelto a operar desde Marzo 2020 (cines) y servicios públicos con tarifas congeladas. El Índice Mayorista de precios, que tiene menos intervención, ya muestra inflación superior al 70%.

Rubros que no tienen intervención, como muchos alimentos frescos, frutas y verduras principalmente, han crecido en los últimos 6 a 12 meses entre 80% y 100%, al igual que la carne. Estas subas de precio, causadas por la mega-emisión monetaria de 2020 que realizó para financiar el déficit fiscal, es probable que continúen durante 2021 en la medida que el gobierno es incapaz de bajar el gasto público. Y como es tradición en los gobiernos peronistas, se tratará de atacar los efectos en lugar de las causas de la inflación, comportamiento exacerbado en años electorales como 2021.

Dentro del sector de la ganadería y la carne se esperan restricciones a la exportación y presión a la cadena para mantener los precios de la carne artificialmente bajos. Ya a fines de 2020 el gobierno presionó a los frigoríficos exportadores nucleados en el Consorcio ABC (compuesto por los 35 principales exportadores de carne vacuna argentina) para que ofreciera 6.000 toneladas de carne por mes (3% del consumo doméstico promedio) a bajos precios (25%-30% mas baratos) a través de supermercados participantes. Otro fuerte control de precios a la carne viene por el desdoblamiento cambiario, que los frigoríficos exportadores reciben el dólar oficial de $90 menos el 8% de retenciones por su carne, en lugar de los $150 que vale el dolar real. Por esa razón, para muchos exportadores los números de rentabilidad de la venta de carne a China actualmente son negativos, y abandonan la actividad, en teoría liberando oferta para el mercado local. No se descarta que a esta importantísima traba cambiaria se pueda agregar una mas explícita, como el cierre temporal o permanente de las exportaciones de carne como ya lo hicieron en épocas de Néstor Kirchner y Guillermo Moreno en 2006.